Elegir la casa ideal es una tarea difícil, que en la mayoría de casos lleva asociado el contratar una hipoteca, una decisión que suele dar miedo, puesto que se estará pagando durante muchos años. Por este motivo, antes de contratarla, hay una serie de errores habituales que deben tenerse en cuenta para no cometerlos.

Según Statista, el plazo medio de devolución de las hipotecas en España entre 2012 y 2021 es de 24 años, lo que refleja que aunque es una decisión que se toma en un determinado momento, seguirá acompañando durante muchos años, de ahí la importancia de hacer una buena elección.

Desde la Asociación de Usuarios Financieros (Asufin) informan de cuáles son los errores más comunes que suelen cometer los usuarios a la hora de contratar una hipoteca, y se deben en la mayoría de casos a falta de educación financiera o de planificación.

Errores más comunes al contratar una hipoteca

Una vez que se ha decidido contratar una hipoteca para comprar una vivienda, al igual que hay ciertas cosas que se tienen que saber, existen ciertos errores comunes que hay que tener en cuenta para no cometerlos, según Asufin.

No comparar ofertas

A día de hoy hay infinidad de hipotecas en el mercado, a tipos fijos, variables y mixtos, y según la entidad se pueden conseguir distintos tipos de interés dependiendo de las bonificaciones, aunque hay que tener cuidado con estas últimas porque en algunos casos pueden salir caras.

Uno de los errores más comunes es no comparar las distintas ofertas y quedarse con las condiciones que el banco habitual ofrece, perdiendo así la oportunidad de conseguir unas mejores condiciones.

Elegir un plazo incorrecto

El plazo es otro factor importante a tener en cuenta que dependerá de la situación financiera de cada uno. Cuánto más corto sea el plazo de amortización de la hipoteca, menos intereses van a pagarse, pero más alta será la cuota, por lo que hay que analizar cuál es el que más se adapta al prepuesto que se tiene para poderlo pagar de forma cómoda.

No entender lo que se está firmando

Es importante leer y comprender las condiciones del contrato que se está firmando, incluyendo los tipos de interés, plazo, comisiones y condiciones aceptadas para evitar cláusulas abusivas. En el caso de tener dudas es recomendable consultar con un asesor.

No hay que olvidar que además es la persona que contrata la hipoteca la que elige el notario en la que se firma, y que según la Ley 5/2019 de Contratos de Crédito Inmobiliario debe responder a las cuestiones que se le planteen y asegurarse de que la persona que contrata la hipoteca es conocedora de los términos de la operación.

No considerar el futuro

Al elegir el tipo de hipoteca, y sobre todo los tipos de interés y plazos, hay que tener en cuenta la evolución de los mismos a lo largo del tiempo y como afectará una posible subida a la situación financiera a largo plazo.

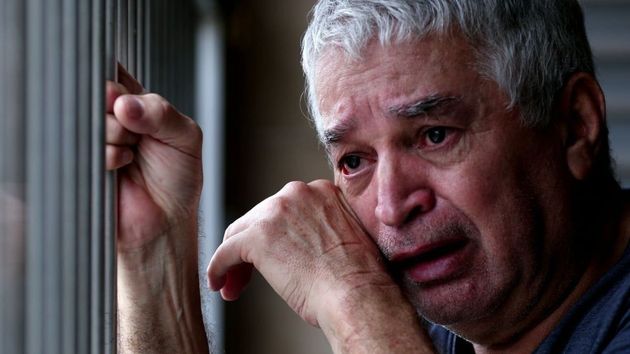

Un claro ejemplo, son los últimos tiempos en los que los tipos como el euríbor no paran de subir y las cuotas se disparan, situación que afecta a la economía de las familias, y en los peores casos puede llegar a suponer que no se pueda hacer frente al pago de las mismas.