El euríbor enlazó este julio su séptima subida consecutiva desde el pasado mes de diciembre, para situarse en los 0,992%. Una subida que no llega al 1% pero cuyo incremento respecto a junio es de 0,14 puntos. Una evidencia que da cuerpo a las previsiones poco esperanzadoras de los expertos económicos y financieros.

La inflación, que cerró julio en el 10,8%, continúa instaurada en cifras históricas. Ante ello, el Banco Central Europeo, como ya hiciera su homólogo estadounidense, ha tomado un papel proactivo, endureciendo la política monetaria y cerrando el grifo del dinero fácil. Un escudo antifinlación que ya ha provocado una subida de tipos en julio y otra para septiembre. ¿La consecuencia? El encarecimiento de las hipotecas.

Por ello, la Organización de Consumidores y Usuarios (OCU), ha recomendado a aquellos que tengan contratada una hipoteca variable que inviertan, de tenerlos, los ahorros que se hayan podido ir generando en los últimos años. Amortiguar la subida de precios de las hipotecas variables en el denominado colchón de seguridad. El confinamiento permitió a algunos aumentar considerablemente sus ahorros.

“Ese margen de ahorro o de ingresos suficiente para afrontar las eventuales subidas de cuota que siempre se producen a lo largo de la vida del préstamo, teniendo en cuenta que se trata de una operación a plazos muy largos”, tal y como apunta OCU, es una “necesidad” vital para una adecuada salud financiera y económica.

¿Cuánto ha subido el euríbor?

Lo del tipo interés de referencia principal para las hipotecas variables es todo un sprint. En apenas cinco meses, desde marzo, ha pasado de situarse en cifras negativas a alcanzar casi el 1%. Desde que pinchara la burbuja financiera en 2008, en la crisis inmobiliaria, no se veían estos números.

De hecho, la subida es de 1,483 puntos respecto a junio de 2021, cuando se establecía en el -0,491%. El incremento, entre año a año, es el más pronunciado de la historia económica nacional. Justo después de la mayor subida intermensual, en junio, cuando el BCE anunció la subida de tipos.

¿Hipoteca fija o variable?

“En España, las condiciones de financiación han comenzado a ser menos holgadas en los últimos meses y, previsiblemente, podrían experimentar un tensionamiento adicional en el futuro más próximo”, señala el Banco de España, que prevé que el euríbor permanezca en cifras positivas en el corto-medio plazo por la desaceleración de las economías y el endurecimiento de las políticas monetarias.

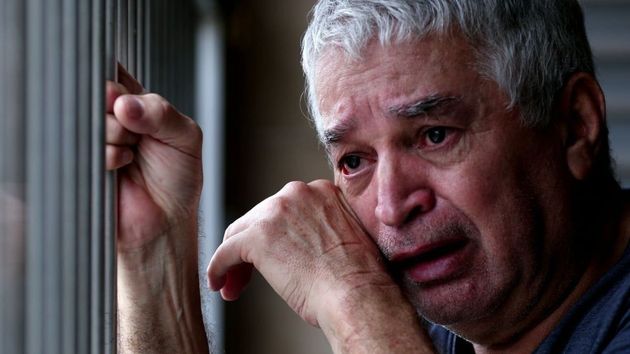

De esta manera, “la cuota mensual de la hipoteca subirá aproximadamente 61,50 euros por cada 100.000 euros de capital pendiente, lo que supone pagar del orden de 738 euros más al año por cada 100.000 euros”, prevé OCU.

Por tanto, la conveniencia de elegir entre variable o fija no es algo categórico. No hay una mejor que otra, pero todo dependerá del contexto. “Las fijas siguen representando un panorama más estable para muchos que decidan contratar una hipoteca en este momento o busquen cambiarla a fija”, señala Sergio Carbajal, experto en hipotecas de ‘Rastreator’.

La recomendación particular de ‘Asufin’, que cree que se encarecerán entre los 800 y 1.300 euros, es la de las hipotecas variables bonificadas. Lo hace en su III Barómetro de hipotecas. En la elección, que se insta a consultar con una analista financiero, se recomienda aquellas cercanas al 2,30% TAE de media (0,05% menos que en julio), seguidas de las fijas bonificadas con un 2,35% (0,01% menos que en julio).